Ve středu FED snížil hlavní úrokové sazby o 25 bodů – konkrétně z pásma 2.25-2.5 procenta na 2.00-2.25 procenta. Jde o první snížení od prosince 2008. Trhy i navzdory pozitivnímu impulzu ze strany centrální banky během tohoto obchodního dne klesaly. Trh zřejmě očekával větší uvolňování měnové politiky a zmíněný “rate cut” o 25 bodů byl už v ceně akcií započítaný.

Důležité bylo vyjádření FEDu – na tiskové konferenci se vyjádřil jeho hlavní představitel Jerome Powell a řekl, že aktuální posun sazeb směrem dolů slouží k přizpůsobení podmínek v tomto růstovém cyklu. Jinými slovy řekl, že neočekává pokles americké expanze a že možná uvidíme další mírné uvolňování měnové politiky v podobě snižování sazeb. Zároveň se ani nebude zahajovat nový cyklus, konkrétněji cyklus vícenásobného snižování sazeb.

Skutečně potřebuje americký trh takový stimul? Jedná se pouze o uspokojení akciového trhu, nebo tlak ze strany Donalda Trumpa? Je to otázka hodná diskuze, nicméně někteří členové měnového výboru se odvolávají, že inflace je nízká a poměrně daleko od svého cíle kolem dvou procent. Dalším důvodem je obchodní válka, která do značné míry ovlivňuje ekonomiku. Pravděpodobně jde o jistou formu kompenzace.

Americká ekonomika stále roste a má růst i v budoucích letech – i přesto, že je ohrožena obchodním konfliktem s Čínou, dlouhodobým nárůstem dluhu a dalšími faktory. Pouze dva členové hlasovali pro nulové změny při tak dobrých datech na trhu práce, HDP a mírné inflaci.

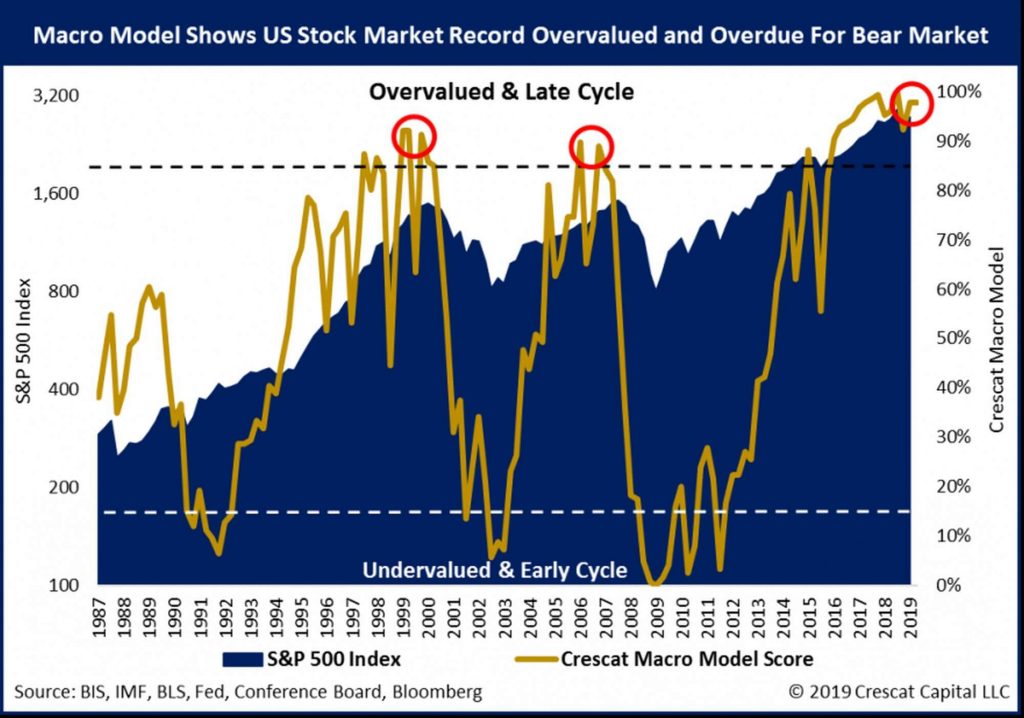

Na grafu níže můžeme vidět, jak je trh “přeceněný” podle Crescat Macro Modelu. Ukazuje totiž, že akciový trh je z hlediska ohodnocení (tzv. valuace) na rekordně vysokých úrovních, a také zralý na větší korekci.

Zdroj: BIS, IMF, BLS, Fed, Conference Board, Bloomberg

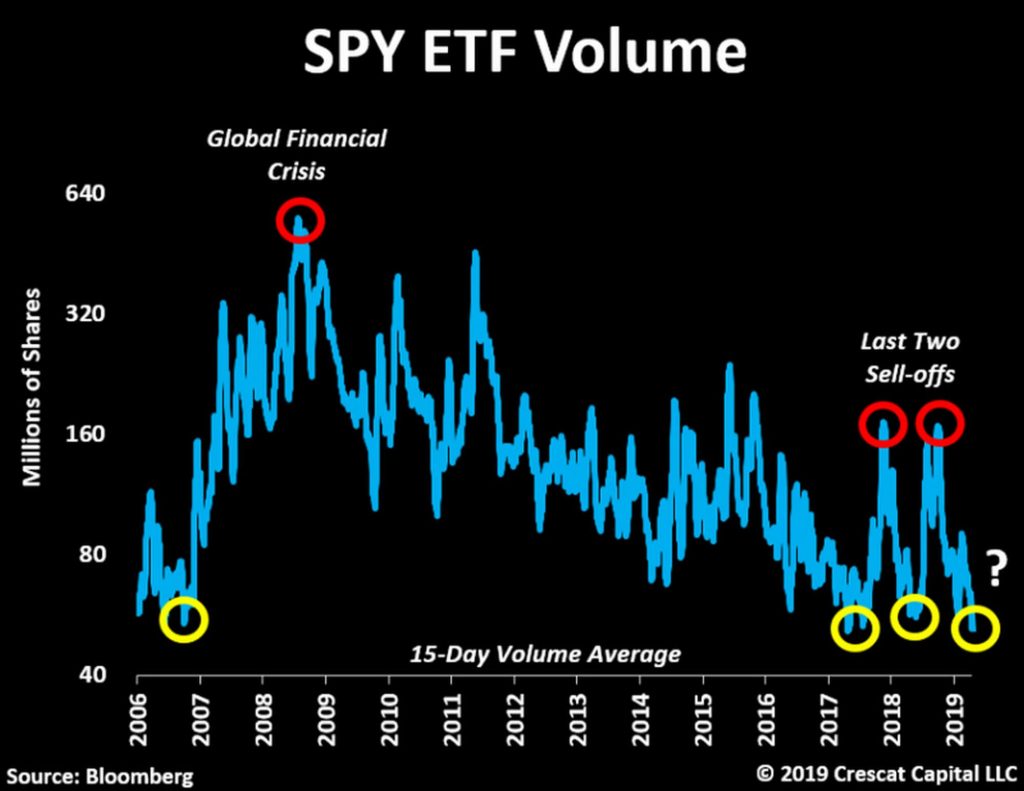

Pojďme se nyní zaměřit na tzv. volume (objem obchodů) pravděpodobně nejznámějších ETF (SPY), které se nacházejí na velmi nízkých objemech. Podobně málo bylo i na konci roku 2006 a v rozmezí let 2017 až 2019 se tak stalo celkem třikrát. Poté téměř vždy následoval cenový “výprodej” na akciovém trhu, a to i za poslední období. Když se nyní nachází na mimořádně nízkých úrovních, znamená to spíše to, že optimismus na trhu je velký a něco se může rychle pokazit.

Zdroj: Bloomberg via RIA

I když existují jiné modely, které ukazují, že akciový trh není tolik nadhodnocen, jako značí předcházející model, rizika na trhu stále existují – jinak by FED nesnižoval sazby. Přestože se FED snaží o dodatečnou podporu, až v budoucnu se uvidí, jestli to bude mít skutečně pozitivní efekt při těchto historických maximech a ekonomické expanzi. Pokud by na tom ekonomika byla opravdu špatně a akciový trh na bodu mrazu, pak začne snižování sazeb sloužit jako velmi efektivní nástroj. Při aktuálních makroekonomických datech je ale otázkou (respektivně méně pravděpodobné), že efekt bude stejný. Akciový trh může být tím pravým indikátorem, který FED sleduje. Stalo se tak již minimálně třikrát za poslední roky, kdy odvrátil větší pokles svými holubičími projevy při celkem dobrých datech. I kdybychom viděli podobný pokles jako v prosinci, je velmi pravděpodobné, že by znovu zasáhl – a to s ještě více uvolněnější monetární politikou.

Patrik Mackových, TopForex

(51 hlasů, průměr: 4,41 z 5)

(51 hlasů, průměr: 4,41 z 5)