V analýze brokera Tradecentrum jsme se nejprve podívali na globální vývoj populace a zemědělské půdy z ekonomického pohledu. Následně se věnujeme investičním příležitostem.

Populace, jako agregovaný datový celek, stále roste a také spotřeba potravin. Půda dostupná pro pěstování plodin je však omezená a poměr, vyjádřený metry čtverečními k počtu obyvatel, se zmenšuje. I přes velké disproporce mezi jednotlivými modely, kde extrémní japonský dokonce připouští možnost nasycení až desítek miliard obyvatel, je však zřejmý fakt limitního využití a neefektivnosti každé další dodatečné jednotky, ale dokonce i terminální stav, neboť půda patří k vzácným zdrojů a její nabídka je omezená – nikoli však potenciální výnos z čtverečního metru.

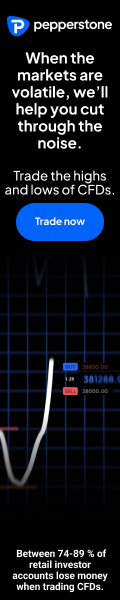

V období od počátku tisíciletí do roku 2016 (konečné datum aktuálně odstupné statistiky World Bank) celková zemědělská půda v procentech z celkové půdy mírně poklesla. Celková půda se do značné míry nemění. Podle ukazatelů Světové banky procento kleslo z 37,8 % v roce 2000 na 37,4 % v roce 2016.

Graf 1 Poměr zemědělské půdy na celkové výměře půdy

Přečtěte si recenzi vybraného forex brokera:

Zdroj: World Bank (2020)

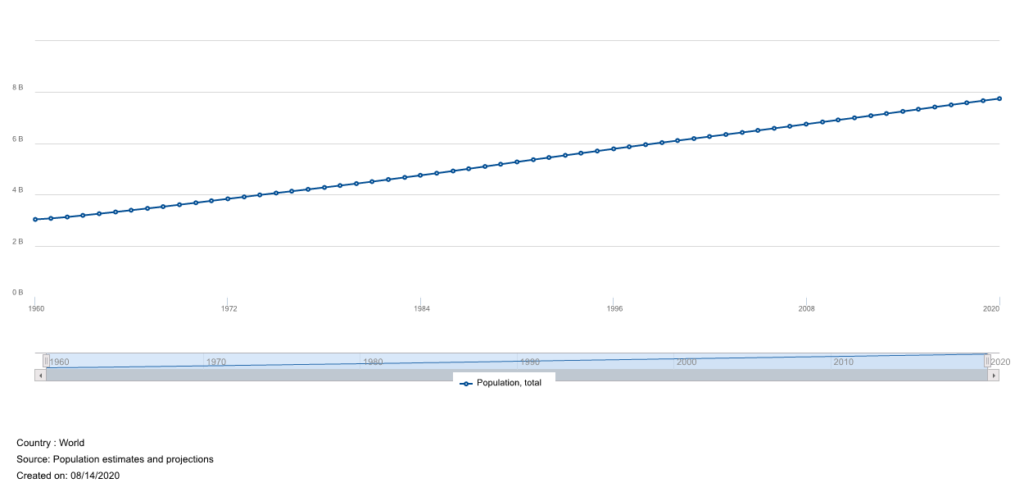

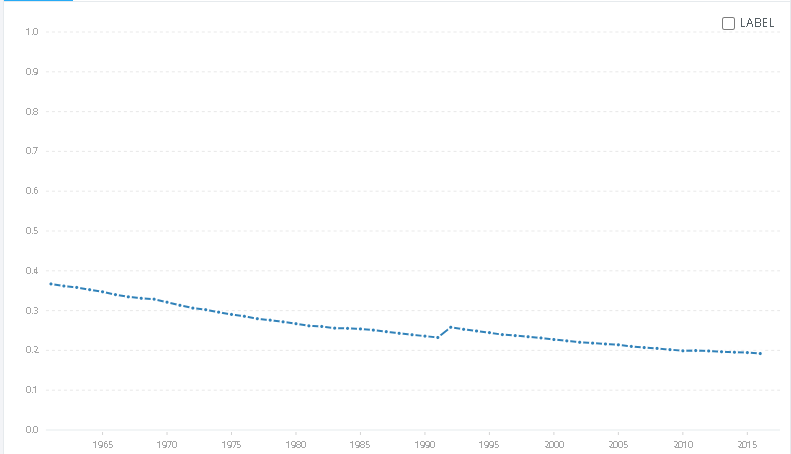

Naproti tomu světová populace vzrostla z přibližně 6,1 miliardy v roce 2000 na 7,42 miliardy v roce 2016. Celková orná půda dostupná na osobu se tedy za tu dobu zjevně zmenšila: orná půda dostupná na osobu v roce 2000 byla 0,225 ha. V roce 2016 činila 0,192 ha.

Graf 2 Vývoj světové populace

Zdroj World Bank (2020)

Graf 3 Orná půda na osobu (ha)

Zdroj World Bank (2020)

Omezený růst půdy a rostoucí populace jsou problémem, který způsobil vznik průmyslových odvětví, které vyvíjejí technologie a produkty, aby čelily výše popsanému problému. Mezi tato průmyslová odvětví patří hnojiva (POT) (AGU) (CF), osiva (MON), herbicidy (DD) (DOW) a zemědělská zařízení (DE).

Současný vývoj světové ekonomiky je tak determinován nejen schopností jednotlivých zemí uživit své obyvatelstvo, ale i agregovaná schopnost populace zajistit si základní životní potřeby. Vezmeme-li v úvahu fakt, že zvyšování výnosů na ha je nutnou podmínkou zachování současných standardů, ale i podmínkou dalšího přežití, je zřejmé, že hnojiva patří mezi strategické komodity, a pokud současně platí, že dlouhodobě nejvýznamnějším producentem a exportérem těchto látek je Čína, měl by nás výrazně znepokojovat prohlubující se spor s USA a taktéž možnost dočasného, nebo setrvalého výpadku produkce, tedy i exportní schopnosti Číny a impakt na ostatní státy.

Z pohledu Evropy je pak velmi znepokojivé, že mezi prvními pěti producenty (2019) nebyla ani jedna evropská země, tedy pokud nepočítáme mezi země EU Rusko. Čína představovala zhruba třetinu světové produkce a z tohoto objemu sama spotřebovává 67 %. Dvojkou v produkci byla Indie, na třetím místě pak USA, čtvrté Rusko a pátá Kanada. Je zřejmé, že nadprodukci v tomto případě vytváří pouze Čína a ostatní spotřebitelé jsou na ni více méně závislí.

Investoři do zásob hnojiv (MOO) mohou doufat, že se v zemědělském podnikatelském prostředí projeví určité známky zotavení, protože rok 2019 byl pro toto odvětví nepříznivý. Poptávka po hnojivech zůstala silná – zejména u potaše a dusíku. Poptávka by měla zůstat silná, vzhledem k důležitosti hnojiv.

Doposud se zdá, že odvětví zemědělství, alespoň v aktuálním roce, poněkud pokulhává za indexem S&P 500 (SPY). VanEck Vectors Agribusiness ETF (MOO), který má třetinu svých investic do zemědělských chemických zásob, k polovině srpna (01/01/2020-14/08/2020) vykázal pokles o 2,23 %, ve srovnání s 4,10 % výnosem S&P 500. 12M (MOO) změna je pak na úrovni +6,54 %, 3M na +27,18 %, 1M +9,12 % a a 1 W +2,88 %. SPY apk 12M +18,64 %, 3M +18,19 %, 1M +5,61 % a 1 W 0,67%

Klesající ceny hnojiv jsou jádrem zájmu tohoto odvětví, které bylo potlačeno hlavně kvůli nadměrné kapacitě produkce. Někteří výrobci omezili svou výrobu a přizpůsobili se dynamice poptávky.

Průměrná návratnost Mercurius portfolia za pětileté období je od roku 2015 přibližně 24 %. CF Industries (CF) je na prvním místě v portfoliu s mediánem ROE 28,5 %. Podobně i CVR Partners (UAN) ROE činila za pětileté období 24,4 %. Israel Chemicals ‚(ICL) ROE je přímo na mediánu v oboru a Agrium (AGU) je asi 15,2 %.

Na chvostu portfolia jsou Mosaic (MOS) a Intrepid Potash (IPI). Mosaicův ROE byl za pětileté období 10 % a Intrepid Potash byl 7 %. Společnosti s velkými provozy mohou dosáhnout úspor z rozsahu.

Pokud bychom investovali do některé ze společností zabývajících se zemědělskými hnojivy, nepodařilo se nám překonat S&P 500 (SPY). SPY měla za posledních sedm let CAGR (složená roční míra růstu) 10,3 %. CF Industries (CF) je nejblíže s CAGR 9 %. Agrium také vrátilo zdravých 7 % na základě CAGR a Terra Nitrogen (TNH) měl flat návratnost.

Netřeba dodávat, že za posledních sedm let tyto společnosti zažívaly konec růstového cyklu, po němž následoval poklesový cyklus v tomto odvětví. Producenti hnojiv (MXI) dokonce oznámili fúze a akvizice s cílem podpořit růst.

Pro období 2016–2019 zůstávají ceny hnojiv nízké. Pouze vzestupná cena přinese těmto akciím dynamiku.

Ziskovost hráčů v průmyslu hnojiv do značné míry závisí na typu hnojiv, které tvoří jejich core business. Většina společností vyrábějících hnojiva (MOO) produkuje makronutrienty, jako je NPK (dusík, fosfor a draslík). Aktuální geopolitický spor s Čínou však může fatálně znesnadnit dostupnost těchto látek a razantně tak snížit výnosy na ha. V současné situaci je také pravděpodobné, že Čína sama, díky záplavám a rozsáhlému propadu zemědělské produkce bude nucena nakupovat velké množství hnojiv na trhu a s tím i velký objem potravin, což vyvolá tlak na vyšší využití hnojiv v zemědělské praxi – zvýšení výnosů na ha.

Tento kruh, i díky rostoucí populaci, nebude jednoduché zastavit a spirála se bude rozevírat. Pro jasněji pochopení situace: V ČR je produkce pšenice na cca 115% roční spotřeby, jsme tedy exportéry této komodity. Pokud dusíkatá hnojiva zvyšují produkci o ca 60 %, potom výpadek těchto hnojiv by přinesl propad až k možným 46 % naší vlastní roční spotřeby. Za těchto okolností by bylo nejen obtížné, ale i velmi nákladné tento propad nahradit a současně by nebylo možné jej nahradit day-to-day. Potenciální hladomor je tedy výsledem… I když nedojde k takto drastickým scénářům, ve střednědobé perspektivě je tento segment trhu, spolu s akciemi firem zabývajících se vodním hospodářstvím jedním z nejperspektivnějších.

Michal Dvořák, Tradecentrum