V předchozích komentářích jsem se věnoval tématice, čeho chce Trump svým jednáním dosáhnout a jeho snahy vypumpovat akciový trh na „maximum“, a to se mu i podařilo. Celý čas požadoval od Federálního rezervního systému, aby začal se snižováním sazeb, a tak podpořil trh a ekonomiku. Pravděpodobně i to byl jeden z důvodů, proč uvalil několik cel, aby donutil Fed k uvolněné monetární politice. I přes to, že Trump tvrdil, že usiluje o co nejvíce uvolněnou politiku Fedu, přičemž tyto kroky stále obhajoval a fed následně kritizoval, lze říci, že dosáhl svého.

Podařilo se mu vytvořit dostatečný tlak na Fed prostřednictvím cel a neustálým tlakem skrz Twitter, že Fed skutečně začal se snižováním sazeb a procesem podobným jako QE. Bez těchto kroků by bylo velmi pravděpodobné, že akciový trh by nebyl na aktuálních maximech. Trump požaduje obchodní dohodu, jelikož se příští rok uskuteční volby. Zatím není žádná „trade deal“, pouze nějaké pozitivní kroky v jednáních a trh na to reaguje velmi dobře. I přes skutečnost, že býci na akciovém trhu dostali, co chtěli – globální podporu centrálních bank, stabilizující se situaci ohledně Brexitu a řekněme, že pozitivní kroky v obchodní válce, nelze zapomínat na několik rizika.

Nikdo neví, kde bude vrchol, pokud mluvíme o S & P 500, zda to bude na aktuálních číslech, na úrovni 3100 nebo 3300. Co je však známo, že ekonomické ukazatele jsou postupně horší a globální růst zpomaluje. Navzdory pozitivním datům – HDP z USA, které skončily nad očekávání dobře (1.9 vs předpoklad 1.6 procent) Fed na zasedání tento týden opět snížil sazby o 25 bodů do pásma 1.50 – 1.75%. Odvolává se na inflaci, která je podle několika expertů dostačující, proto je kritika Fedu ohledně rate cutů na místě.

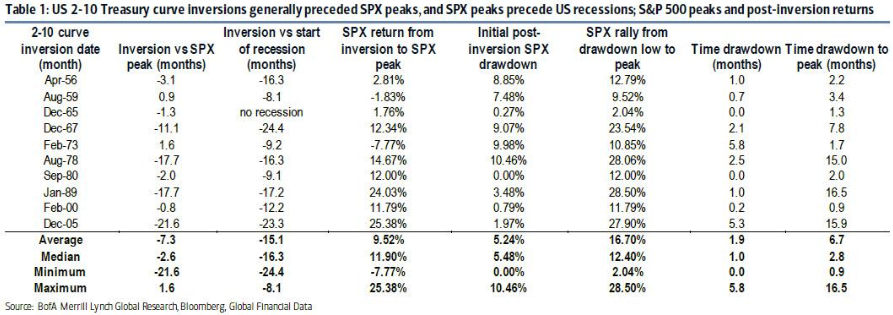

Nezapomínejme ani na nedávno zmíněnou inverzní křivku mezi výnosy 2 a 10 ročními americkými vládními dluhopisy. I když už máme období po inverzi, je třeba mít tento fakt na pozoru, přestože býci mají důvod k radosti. Trump se s velkou pravděpodobností pokusí o „trade-deal“, aby udržel trh na vrcholu. Následující tabulka znázorňuje několik dat z historického hlediska. Stavy po inverzi, kdy nastal vrchol, kolik procent odpovídalo tomuto vrcholu a podobně. Samozřejmě minulé výsledky nezaručují stavy budoucí a na jejich základě nelze predikovat další krizi, ale mohou nám pomoci zlepšit rozhled.

Průměrně do 7 měsíců od inverze trhy zaznamenaly nový vrchol. Můžeme říci, že většinu času trh vytvoří nový vrchol od 2 až 3 měsíců od inverze, ale může to být i téměř dva roky po inverzi. Rozmezí je poměrně vysoké. Z procentuálního hlediska návratnost indexu od inverze dokázala zaznamenat dobrá čísla. To znamená, že inverzní křivka nás může upozornit, že se něco děje, ale přesto se bublina může dále nafukovat i o několik desítek procent. Inverze byla na trhu jen pár dní, od cca 22. srpna do 3. září, a proto se někdo může oprávněně ptát, zda lze označit i tak krátké období jako „inverzi“ nebo ne. Od tohoto data však S & P 500 rostl přibližně 7 – 9 % což je pár procent od mediánu 11.5 %, ale blíže k průměru 9.5 %. Během poslední „anomálie“ na trhu v prosinci 2005 trh dokázal udělat ještě přes 25 procent po svého vrcholu.

Přečtěte si recenzi vybraného forex brokera:

Na druhé straně, třeba zmínit, že v předcházejících obdobích nebyly také stimuly v podobě QE jako nyní. Do jisté míry tento fakt podporuje růst trhů a nabízí se otázka, jak bude trh reagovat během paniky v budoucnosti, pokud budou centrální banky tento nástroj stále využívat.

Patrik Mackových, TopForex